Краткий обзор российского рынка мороженого

Цель работы: определить и проанализировать текущие тенденции отрасли по производству мороженого. Для анализа использованы агрегированные данные статистической отчетности крупных и средних предприятий (П-1, П-2, источник: Росстат), данные по внешнеэкономической деятельности (источник: ФТС). Использованы агрегированные данные по виду деятельности «Производство мороженого» (код ОКВЭД 2007 года 15.52, код ОКВЭД 2014 года 10.52).

Объемные показатели деятельности отрасли по производству мороженого

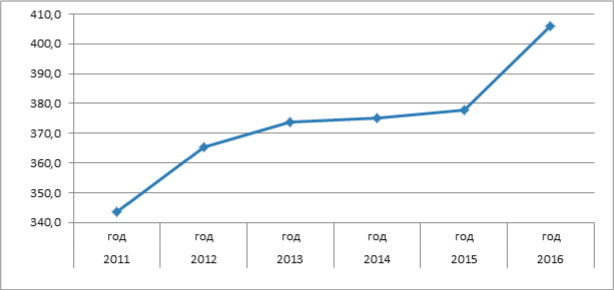

Начиная с 2011 года, российское производство мороженого демонстрирует положительную динамику. По итогам 2016 года общий объем производства мороженого в России в натуральном выражении составил 406,0 тыс. тонн, превысив показатель 2015 года на 7,5%. Но уже по данным за январь-апрель 2017 года заметно, что объемы производства стали незначительно снижаться. Так, за этот период было произведено 112,5 тыс. тонн мороженого, что ниже производства за аналогичный период предыдущего года на 4,2%.

Рис. 1. Производство мороженого в России, тыс. тонн, 2011-2016 гг.

Источник: Первое независимое рейтинговое агентство, 2017

Традиционно лидерами по объемам производства мороженого являются Центральный, Сибирский и Приволжский федеральные округа, на их долю в разные годы приходится в среднем порядка 70% всей произведенной в стране продукции.

Табл. 1. Производство мороженого по федеральным округам, 2012-2017 гг.

| Показатели | Ед. изм. | 2012 | 2013 | 2014 | 2015 | 2016 | 2016 янв-апр | 2017 янв-апр |

| Россия | тыс. т | 365,4 | 373,9 | 375,0 | 377,8 | 406,0 | 117,4 | 112,5 |

| Центральный федеральный округ | тыс. т | 89,5 | 107,6 | 96,0 | 92,0 | 97,5 | 29,5 | 31,3 |

| Сибирский федеральный округ | тыс. т | 96,7 | 85,4 | 86,7 | 87,4 | 86,8 | 25,9 | 23,6 |

| Приволжский федеральный округ | тыс. т | 76,5 | 75,2 | 76,7 | 77,3 | 86,7 | 22,2 | 22,9 |

| Северо-Западный федеральный округ | тыс. т | 47,8 | 50,0 | 55,3 | 51,4 | 54,4 | 16,3 | 14,7 |

| Южный федеральный округ (с учетом данных по республике Крым) | тыс. т | 16,2 | 19,3 | 23,9 | 31,4 | 37,6 | 11,2 | 8,9 |

| Уральский федеральный округ | тыс. т | 19,0 | 17,3 | 16,5 | 17,8 | 20,8 | 6,5 | 5,7 |

| Северо-Кавказский федеральный округ | тыс. т | 12,5 | 11,9 | 12,5 | 12,7 | 13,0 | 2,9 | 3,3 |

| Дальневосточный федеральный округ | тыс. т | 7,2 | 7,2 | 7,3 | 7,7 | 9,3 | 3,0 | 2,2 |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2017

Крупнейшими в России производителями мороженого в настоящее время являются:

- «Вологодское мороженое», ООО (является собственником «ТД Айсберри», ООО и «Ледяной дом», ООО)

- «Набережночелнинский хладокомбинат «Челны холод», ОАО

- УК «Новокузбассхолдинг», ООО (в структуре УК «Новокузнецкий хладокомбинат», ООО и «Кемеровский хладокомбинат», ООО)

- «Русский холодъ», ОАО (является собственником «Лагуна Койл», ООО и «Алтайхолод», ООО)

- «Белгородский хладокомбинат», АО

- «Пермский хладокомбинат «Созвездие», ОАО

- «Саратов-холод Плюс», ООО

- «Хладокомбинат №3», ООО

- «Петрохолод», ОАО

Основную часть российского рынка мороженого занимает продукция отечественного производства. Доля импорта невелика и в последние 5 лет не превышает 3,7%. По итогам 2016 года доля импортного мороженого в общем объеме рынка составила 2,2%. Основные поставки осуществляются из стран СНГ: Украины и Беларуси, на их долю в 2016 году пришлось 47,0% ввезенной в Россию продукции. Далее по объемам поставок следуют Франция и Швейцария – 15,4% и 8,2% соответственно. Как правило, из Европы в нашу страну поставляется продукция премиум-сегмента, которая значительно отличается по цене. Так, например, средняя за 2016 год статистическая таможенная цена за кг ввезенного из Швейцарии мороженого составила 5,7 долл. США, из Франции – 4,0 долл. США. Для сравнения, стоимость ввезенного из Украины мороженого в среднем составила 1,9 долл. США.

Табл. 2. Объемные показатели деятельности отрасли по производству мороженого в 2012-2016 гг., Россия

| Показатели | Ед. изм. | 2012 | 2013 | 2014 | 2015 | 2016 |

| Производство | тыс. т | 365,3 | 373,9 | 375,0 | 377,8 | 406,0 |

| Экспорт | тыс. т | 11,4 | 12,8 | 11,8 | 13,2 | 17,2 |

| Импорт | тыс. т | 10,6 | 12,5 | 13,9 | 8,4 | 8,9 |

| Видимое внутреннее потребление | тыс. т | 364,6 | 373,6 | 377,1 | 373,0 | 397,7 |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2017

Ослабление национальной валюты позволило российским производителям увеличить объемы поставок своей продукции за границу. Объем экспорта мороженого с 2014-ого года вырос на 45,5%. Но по-прежнему доля экспорта невелика, по итогам 2016-ого года она составила 4,2% от общего объема производства. В целом, невысокие показатели внешнеторгового товарооборота данной группы товаров обусловлены рядом факторов, основным из которых являются высокие транспортные издержки, влияющие на конечную стоимость продукции.

Основными странами-потребителями мороженого российского производства по итогам 2016 года являются Казахстан и Украина, на их долю пришлось 86,1% от общего объема экспортных поставок в натуральном выражении. Стоит отметить значительный рост экспортных поставок мороженого в Китай, в 2016 году объемы экспорта в натуральном выражении увеличились в 6 раз по сравнению с 2015 годом. В странах Юго-Восточной Азии молочные продукты пользуются гораздо меньшей популярностью, чем в Европе и России. Это наложило отпечаток на производство китайского мороженого. В Китае не производят сливки, без которых невозможно изготовить качественный пломбир. В страну ввозится достаточно много зарубежной продукции, свое же мороженое выпускается в основном с использованием растительных масел. Среди компаний, экспортирующих свою продукцию в Китай: ОАО «Белгородский хладокомбинат», ОАО «Липецкий хладокомбинат», ОАО «Новокузнецкий хладокомбинат», ООО «Арсеньевский молочный завод», ООО «Благовещенская фабрика мороженого», ООО «Чистая линия», ОАО «Русский холодъ», ООО «Гулливер» и ООО «Славица». Компания «Петрохолод» уже открыла свой филиал в Пекине.

Инвестиционная активность в отрасли

Несмотря на довольно медленные темпы роста объемов рынка мороженого в стране, что в свою очередь может свидетельствовать о его насыщенности, многие российские производители рассчитывают на увеличение спроса со стороны потребителей. Косвенным тому подтверждением является ряд новых и недавно реализованных инвестиционных проектов в отрасли. Общий объем инвестиций в основной капитал компаний по производству мороженого по итогам 2016-ого года составил свыше 1,9 млрд. рублей, что значительно ниже показателей за докризисный 2014 год, но уже выше данных за 2015 год на 14,7%.

Так, в 2016 году ОАО «Челны Холод» провело реконструкцию вафельного цеха мощностью 100 тонн в сутки (размер капиталовложений составил 203 млн. рублей), а «Комос Групп» (один из крупнейших агрохолдингов России, объединяющий производителей Удмуртии и Пермского края), завершила модернизацию хладокомбината «Созвездие» годовой мощностью 12 тыс. тонн, обошедшуюся в 1 млрд. рублей. В свою очередь, компания UVIC AS (крупнейший представитель эстонского рынка замороженных продуктов) планирует инвестировать 1,5 млрд. рублей в строительство завода по производству мороженого в Новгородской области. Руководство ООО «Фабрика мороженого «Славица» и глава Краснодарского края подписали соглашение о строительстве в Краснодаре фабрики по производству мороженого. Планируемая мощность предприятия – 10 тыс. тонн продукции в год, общий объем инвестиций — 500 млн. рублей. Предполагается, что новое производство займет территорию площадью 1 га и будет полностью введено в эксплуатацию до конца 2022 года. Аналогичный проект компания анонсировала в Крыму. В рамках проекта предусмотрено строительство фабрики по производству мороженого на территории индустриального парка «Феодосия», срок реализации – 3 года, объем инвестиций — также 500 млн. рублей, планируемая мощность предприятия – 5 тыс. тонн продукции в год. Свое намерение выйти на крымский рынок «Славица» выразила еще в 2014 году, однако конкретные сроки ранее не назывались.

Можно предположить, что отрасль по производству мороженого в среднесрочной перспективе продолжит рост. Основными факторами, способствующими этому, можно назвать умеренный рост реальных доходов населения (по оценке МЭР, в 2017-2019 гг. они суммарно вырастут на 3,8%), а также расширение экспорта российской продукции в Китай и республики бывшего СССР на фоне слабого рубля. В немалой степени перспективы отрасли будут зависеть от эффективности маркетинговой политики компаний, которые пытаюсь привлечь потребителя за счет ввода новых торговых марок и экспериментов с дизайном и вкусовыми качествами продукции.

Использование информационно-аналитической системы (ИАС) FIRA PRO для подготовки данного отчета

Имея доступ к ИАС FIRA, вы в кратчайшие сроки сможете подготовить подобный материал. Работа в системе не требует специальной подготовки, проста и понятна. Формирование и выгрузка исходных данных займет у вас пару часов. Также мы можем предоставить готовые шаблоны исходных данных, применимые к любой интересующей Вас отрасли. При помощи шаблона подготовка исходных данных займет не более 15 минут. Глубина аналитических комментариев (и, соответственно, время на их написание) – целиком на Ваше усмотрение.