ТЕНДЕНЦИИ 2013-2014 ГГ.

I. ОБЩАЯ ХАРАКТЕРИСТИКА ОТРАСЛИ В 2009-2014 ГГ. И НАРАСТАНИЕ КРИЗИСНЫХ ЯВЛЕНИЙ

В последние 2 года ситуация на испытывающем трудности российском рынке авиаперевозок характеризовалась несколькими разнонаправленными тенденциями, возможность обозначить которые появляется при анализе различных разрезов финансовой и операционной статистики.

В 2013-2014 гг., задолго до введения санкций против ряда российских авиаперевозчиков или фиксирования иных кризисных явлений, присущих в целом российской экономике в 2014-2015 гг., в отрасли наметились негативные тренды, связанные в первую очередь с непреодоленными последствиями кризиса 2009-2010 гг.

Именно в последние 2 года российский рынок авиаперевозок – как отрасль в целом, так и сектор грузовых воздушных перевозок в частности – перестал генерировать чистую прибыль и стал убыточным. Причем переломить данную тенденцию не смогли даже многолетние демпинговые усилия большинства пассажирских авиакомпаний. Эти действия, скорее, даже и стали причиной резкого снижения рентабельности на фоне падения российского международного пассажиропотока и преобладающей зависимости национальной туристической отрасли от зарубежных направлений.

При анализе финансовой отчетности российских перевозчиков особое внимание стоит уделить не только рублевым показателям сектора, но и их долларовому выражению, поскольку российская отрасль авиаперевозок крайне тесно связана с международными рынками (из-за превалирующей географии полетов, международных тарифов, закупок иностранного транспорта и т. д.).

Следует отметить, что в последние годы не все тренды были нисходящими или негативными, что требует более пристального рассмотрения.

В 2013 году, несмотря на общую стагнацию экономики Россию по результатам года, отрасль авиаперевозок продолжала демонстрировать темпы роста, на порядок превышающие темпы роста общенационального ВВП. Например, пассажиропоток и пассажирооборот российской авиаперевозочной отрасли увеличивались в 2009-2012 гг. со средними темпами около 18-20% в год, достигнув в 2012 г. 76 млн пассажиров и 196 млрд пасс.-км. В 2013-2014 гг. динамика роста авиаперевозок – как грузовых, так и пассажирских – начала замедляться, и была уже не столь внушительной, составляя 10% в год. Авиаперевозки пассажиров в России, например, по итогам 2013 года увеличились на 12%а грузовые перевозки снизились на 2,2%. В 2014 году пассажирские авиаперевозки уже снизились на 10% к предыдущему году.

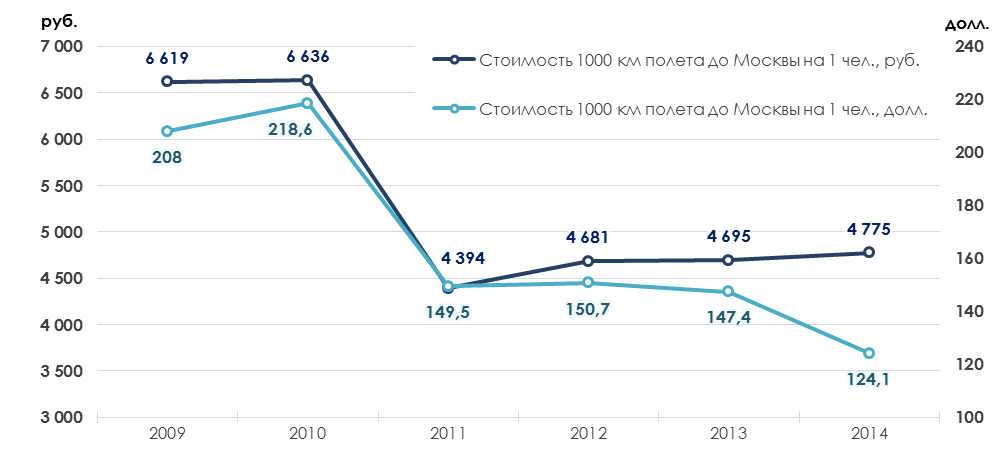

Рис. 1. Динамика цен на услуги пассажирских авиаперевозчиков России в 2009-2014 гг.

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

Несмотря на достаточно высокие темпы развития рынка пассажирских авиаперевозок, спрос на услуги сектора оставался ограниченным и был связан не с ростом числа новых пассажиров, а с увеличением количества поездок, которые совершают одни и те же пассажиры. При этом, как не парадоксально, низкая авиационная подвижность населения отмечалось на фоне резкого снижения с 2011 года стоимости авиаперевозок (динамика стоимости внутренних воздушных перевозок показана на рис. 1). Далее, в 2012-2014 гг. отмечался незначительный рост стоимости внутренних и международных пассажирских авиаперевозок в рублях, который в долларовом выражении был падением (в первую очередь тренд формировался за счет демпинга на рынке международных воздушных перевозок компанией «Трансаэро»).

Из-за зависимости от валютных курсов и тесных связей с западными рынками проблемы в отрасли стали нарастать, когда в 2012 году российский пассажиропоток на международных линиях впервые за всю историю полетов превысил объем пассажирских перевозок на внутренних маршрутах. В то же время во внутреннем воздушном сообщении не только сокращалась доля региональных и местных перелетов, но и увеличивалась концентрация перевозок через московский авиационный узел. В 2013-2014 гг. неизменная доля внутренних перелетов в размере 74-75% была связана с московскими аэропортами, при этом 69-70% всех российских авиарейсов осуществлялось либо из Москвы, либо в Москву.

Основным катализатором развития внутреннего рынка в 2011-2014 гг. оставалась федеральная программа субсидирования региональных авиаперевозок. Однако, если в 2009-2012 гг. государственная поддержка доступности воздушных перевозок из федерального бюджета в денежном выражении росла темпами 30-40% в год, то в 2013-2014 гг. рост поддержки практически прекратился и оказался зафиксирован на уровне 2012 г. В наибольшей степени данная программа касалась Сибирского федерального округа, где именно благодаря московским субсидиям в 2014 году была зафиксирована единственная среди федеральных округов положительная рентабельность воздушных перевозок на уровне 1,2%.

В то же время в российской авиапассажирской отрасли снижалась занятость кресел в салонах: если на международных рейсах в 2012 году она составляла 82%, то в 2014 году она опустилась до 78%, что, тем не менее, выше среднемировых показателей.

В 2013-2014 гг. наблюдалось значительное сокращение числа вновь заключаемых лизинговых договоров на расширение авиапарка (на 25-40% в год). При этом из-за волатильности курса национальной валюты российским авиаперевозчикам пришлось платить по лизинговым платежам, фиксированным в валюте, на 18% больше, чем было изначально заложено, что привело к снижению общей рентабельности и получению отраслью в целом чистого убытка в 2014 году.

Рис. 2. Динамика выпуска самолетов российского производства в 2009-2014 гг., шт.

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

В 2009-2014 гг. наблюдалось замещение самолетов отечественного производства в авиапарке российских авиакомпаний зарубежными планерами. При этом, несмотря на значительный рост выпуска российских гражданских моделей в 2013-2014 гг. (рис. 2) после практически нулевого производства в 2012 году, закупки российских воздушных судов отечественными авиаперевозчиками в последние 2 года лишь снижались, а доля современных российских самолетов в объеме воздушных пассажироперевозок сократилась в 2014 г. до 3%. При этом новые российские самолеты эксплуатировались в основном на региональных линиях.

В рассматриваемый период объем поставок новых самолетов в российский авиапарк активно наращивался и достиг в 2011 году максимального значения в 149 судов (в большинстве своем зарубежных моделей). С другой стороны, в 2012 году, например, российские авиакомпании закупили только 15 (из 18 произведенных) российских гражданских самолетов. Уже в 2013 году крупнейшие российские авиакомпании «Аэрофлот», «Трансаэро», «Сибирь» («S7 Airlines») практически перестали использовать российские самолеты и не совершали их новые закупки. В то же время, за счет массированных закупок воздушных судов иностранного производства средний возраст авиапарка «Аэрофлота», например, составил лишь 4,7 года.

В 2013-2014 гг. заметное сокращение числа авиакомпаний в России также сопровождалось ростом концентрации рынка авиаперевозок. Это происходило как традиционным путем банкротства части компаний, так и через поглощение более крупными перевозчиками менее крупных. Если в 2009 году в России действовало 167 воздушных пассажирских перевозчиков, то в 2013 году их число составляло лишь 121 компанию, а в 2014 году – 116 предприятий. При этом с 2000 года количество пассажирских авиаперевозчиков уменьшилось в 2,4 раза.

Всего в 2009 году в России действовало более 1100 предприятий, выполняющих регулярные и нерегулярные грузовые и пассажирские авиаперевозки, а к концу 2014 года таких предприятий осталось лишь 627.

II. ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ОТРАСЛИ

Как упоминалось ранее, финансовые показатели отрасли в 2013-2014 гг. фиксировали разнонаправленные тенденции: выручка авиаперевозчиков, например, в рублевом выражении росла, а вот рентабельность снижалась.

Также неоднозначными были показатели прибыли от продаж и чистой прибыли. Причем смена ряда трендов весьма интересна на фоне соответствующих результатов деятельности в предшествующие годы – в 2009-2012 гг.

Рис. 3. Финансовые показатели в российской отрасли авиаперевозок в 2009-2014 гг., млрд руб. и %

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

Из данных «Первого независимого рейтингового агентства» (FIRA.ru), отображенных на рис. 3, следует, что рублевая выручка российских воздушных перевозчиков в последние 6 лет росла, обладая ярко выраженным сезонным характером (в первую очередь благодаря пассажирским авиаперевозкам, пик которых приходится на II-III кварталы), в то время как прибыль от продаж и рентабельность неуклонно снижались с 2012 г.

Если в 2009-2012 г. прибыль от продаж и, соответственно, рентабельность продаж чаще всего были положительными в 3-х из 4-х кварталов года (в II-IV кв.), то в 2013-2014 гг. данные показатели были отрицательными уже в 2-х кварталах (I и IV кв.). При этом в IV квартале 2014 года отрасль показала наихудший показатель рентабельности продаж с I квартала 2011 года – -11%. Общая годовая рентабельность продаж среди всех российских авиакомпаний в 2012-2014 гг. постоянно снижалась – с 4,4% до -1,6%.

Табл. 1. Индексы финансовых показателей в российской отрасли авиаперевозок в 2013-2014 гг.

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Выручка (нетто) от продаж | 118% | 116% | 114% | 118% | 109% | 113% | 111% | 101% |

| Прибыль/убыток от продаж | -144% | 72% | 118% | -122% | -188% | 30% | 51% | -462% |

| Рентабельность продаж | -124% | 61% | 104% | -104% | -171% | 26% | 45% | -450% |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

Поквартальный анализ показывает (табл. 1), что темпы роста выручки в 2013-2014 гг. снижались (в годовом исчислении) от квартала к кварталу (с 118% до 109%), и рост практически исчез в IV квартале 2014 года (101% к соответствующему периоду).

Прибыль от продаж в II-III кварталах 2014 года составила меньше половины от соответствующих показателей 2013 года, а в IV квартале 2014 года прибыль от продаж была не только отрицательной, но и к тому же данный убыток (19,5 млрд руб.) превысил по модулю убыток за IV кв. 2013 года (4,2 млрд руб.) в 4,6 раза. Столь плачевный результат операционной деятельности был вызван, в первую очередь, резким падением курса рубля (на 25% за квартал).

В 2014 году на долю 4 крупнейших российских авиакомпаний – «Аэрофлот» (головная компания группы), «Трансаэро», «Сибирь» и «ЮТэйр» – пришелся 61% от общей выручки от продаж в российской отрасли авиаперевозок, причем доля только одного «Аэрофлота» составила 29% (240 млрд руб.), а «Трансаэро» – 14% (117 млрд руб.).

Рублевая выручка российских авиаперевозчиков в 2014 году выросла на 8,6% (с 750 млрд руб. в 2013 г. до 814 млрд руб.), в то время как в долларовом выражении она снизилась на 10% (с 23,5 млрд долл. до 21,2 млрд долл.).

На протяжении 2009-2014 гг. чересчур закредитованная отрасль оставалась системно убыточной: только в 2011-2013 гг. суммарный убыток российских авиаперевозчиков (по оценкам российских экспертов) составил 26,8 млрд руб., несмотря на отдельные прибыльные годы.

Весьма важен вклад тех или иных компаний в общую отраслевую статистику. За 2014 год суммарный чистый убыток российских авиакомпаний составил 11 млрд руб. Однако, при этом суммарная прибыль всех российских авиаперевозчиков, за вычетом «Трансаэро», даже в «кризисном» 2014 году достигала практически 8 млрд руб. Чистая прибыль только одного «Аэрофлота» (согласно отчетности по РСБУ) составила за 2014 год 13,15 млрд руб.

В целом по рынку прибыль российских авиаперевозчиков в 2014 году сократилась на 127% в рублевом выражении (с 40,6 млрд руб. до -11,0 млрд руб.) и на 122% – в долларовом (с 1,3 млрд долл. до -0,3 млрд долл.).

Табл. 2. Показатели финансовой обеспеченности в российской отрасли авиаперевозок в 2013-2014 гг., в млрд руб.

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Капитал и резервы | 101,8 | 101,9 | 124,5 | 125,5 | 187,0 | 170,4 | 170,5 | 174,1 |

| Дебиторская задолженность | 243,8 | 241,1 | 248,3 | 257,4 | 269,6 | 260,0 | 272,6 | 297,5 |

| Кредиторская задолженность | 155,6 | 147,9 | 166,5 | 154,9 | 177,0 | 198,1 | 202,4 | 210,4 |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

На протяжении 2013-2014 гг. показатели финансовой обеспеченности (табл. 2) в российской отрасли авиаперевозок фиксировали ряд асинхронных тенденций.

Капитал и резервы российских авиаперевозчиков, снизившиеся в I-II кв. 2013 года по сравнению с аналогичным периодом 2012 года на 5-6%, далее показывали неуклонный рост на протяжении 6 кварталов. В течение 3-х кварталов в конце 2014 года общие финансовые резервы воздушного транспорта России стабильно находились на уровне 170-174 млрд руб. (показывая рост примерно на уровне 140-165% в годовом исчислении). Однако следует отметить, что из-за резкого снижения курса национальной валюты в долларовом выражении они снизились за 2014 год практически на 30%, в то же время поквартально показывая рост (за счет «низкой базы» 2013 г.) от 150% (в первой половине года) до 95% (в IV кв. 2014 года) в годовом исчислении (рис. 4).

Рис. 4. Изменение капитала и резервов российский авиакомпаний в 2013-2014 гг., в годовом исчислении

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

В рассматриваемый период дебиторская задолженность перед компаниями отрасли росла, хотя и не столь быстрыми темпами: контрагенты авиаперевозчиков должны были компаниям сектора от 241 млрд руб. до 298 млрд руб., показывая рост данной задолженности на 114% в годовом исчислении в 3-х кварталах 2013 года и на 110-115% – в 4-х кварталах 2014 года (рис. 5), что соответствовало общероссийским тенденциям и состоянию национальной экономики.

Кредиторская задолженность российских авиаперевозчиков перед поставщиками товаров и услуг в 2013-2014 гг. также показывала постоянный рост и выросла со 156 млрд руб. в I кв. 2013 г. до 210 млрд руб. в IV кв. 2014 г., ежеквартально демонстрируя рост на 120-135% (в годовом исчислении), что стало итогом экстенсивного расширения перевозок в 2011-2012 гг. и демпингового ценообразования при осуществлении продаж на протяжении ряда лет после 2009 года.

Рис. 5. Изменение дебиторской и кредиторской задолженности в российской отрасли авиаперевозок в 2013-2014 гг., в годовом исчислении (по рублевой базе)

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

Именно экстенсивное развитие (попытка нарастить свою долю на рынке после кризиса 2009 года, компенсируя все издержки валовым ростом выручки) на фоне низкой (чаще всего отрицательной) рентабельности потребовало от авиаперевозчиков постоянного наращивания кредитного портфеля. Кредиты и займы были нужны компаниям отрасли для обеспечения лизинга и покупки нового (приобретаемого за валюту) авиапарка, а также для покрытия убытков текущих периодов.

На этом фоне происходил рост финансовых расходов на обслуживание полученных займов, а также накопление кредиторской задолженности перед поставщиками, что было показано выше. Все это вылилось в 2013-2014 гг. в рост задолженности по кредитам и займам на 36%, достигшей в IV кв. 2014 г. 253 млрд. руб. (табл. 3).

В результате, к концу 2014 года две из четырех ранее упомянутых крупнейших российских авиакомпаний («Трансаэро» и «ЮТэйр») оказались обременены значительной задолженностью, обслуживание которой в случае ухудшения условий ведения бизнеса стало бы затруднительным, особенно на фоне потери доступа к иностранным источникам финансирования в III кв. 2014 года после введения антироссийских санкций.

Рис. 6. Динамика видов кредиторской задолженности в российской отрасли авиаперевозок в 2009-2014 гг., млрд руб.

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

Тем не менее, в то время как динамика постоянного роста кредиторской задолженности перед поставщиками и подрядчиками, который прослеживался еще с конца 2011 года (рис. 6), начала ускоряться во второй половине 2014 года и задолженность достигла 100 млрд руб., долги компаний отрасли перед бюджетами всех уровней оставались на одном и том же уровне. При этом доля просроченных платежей в бюджеты всех уровней даже несколько сократилась в общей массе просроченной кредиторской задолженности – с 8-9% в 2013 г. до 6-7% в 2014 г. (табл. 3).

В то же время, во II-IV кв. 2014 г. отмечался общий рост просроченной кредиторской задолженности, не характерный для отрасли с конца 2012 года, когда в результате кризиса неплатежей банк ВЭБ реструктурировал задолженность «Трансаэро», выдав очередной кредит, который был направлен на погашение задолженности. При этом именно показатели «Трансаэро» были настолько плохи, что и сформировали общий фон проблемной задолженности в данном секторе (наравне с показателями компании «ЮТэйр»).

Табл. 3. Динамика просроченной кредиторской и совокупной кредитной задолженности в российской отрасли авиаперевозок в 2013-2014 гг., % / млрд руб.

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Доля в кредиторской задолженности просроченных платежей в бюджеты всех уровней | 9,1% | 8,5% | 5,4% | 11,8% | 6,1% | 6,4% | 6,0% | 7,7% |

| Задолженность по полученным кредитам и займам | 185,1 | 184,1 | 188,2 | 198,1 | 194,7 | 205,7 | 215,7 | 252,7 |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

Суммарная задолженность «Трансаэро» (краткосрочные и долгосрочные кредиты и займы, кредиторская задолженность и обязательства по лизингу), например, еще в конце 2013 года составляла 116 млрд руб., превышая на 10% общую годовую выручку компании в 2013 г., а в 2014 году данный показатель превысил годовую выручку компании уже на 20%. При этом в 2014 году почти 15% выручки «Трансаэро» было направлено на обслуживание процентов по просроченной задолженности, включая финансовый лизинг. Проблемы усугубились после введения Западом антироссийских санкций, вследствие чего компания стала постоянно испытывать недостаток оборотных средств, а на фоне проведения данным перевозчиком рискованной демпинговой политики «Трансаэро» стал критически зависим от постоянно обновляемых и рефинансируемых кредитных линий.

Российская отрасль авиаперевозок в целом показывала существенное снижение уровня обеспеченности оборотными средствами с 30-40% в 2010-2012 гг. до 25-27% в 2013-2014 гг., причем в III кв. 2014 г. данный показатель упал до рекордно низкого уровня в 19% (табл. 4), а его компенсационный рост до 29% в IV кв. 2014 г. был связан лишь с сезонным снижением оборотов (продаж).

Табл. 4. Показатели финансовой устойчивости в российской отрасли авиаперевозок в 2013-2014 гг., % / раз

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Обеспеченность собственными оборотными средствами | 22,7% | 28,1% | 27,9% | 28,6% | 20,1% | 20,4% | 19,4% | 28,7% |

| Total debt / EBIT | 31,74 | 9,33 | 2,26 | 4,53 | -370,68 | 9,16 | 2,05 | -2,80 |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

Динамика соотношения общей задолженности компаний отрасли по отношению к их показателю EBIT в 2013-2014 гг. (табл. 4) также имела сезонный характер, но новой тенденцией стал не только рост модуля с 2-4 раз до 9 раз (количество лет, необходимых для погашения задолженности), но и изменение знака на «минус», что было вызвано операционными убытками авиакомпаний в последние месяцы 2014 года.

Подводя итоги анализа финансовых показателей в российском секторе авиаперевозок, можно сказать, что компании отрасли столкнулись в 2014 году с рядом негативных факторов:

- девальвация рубля в 2013-2014 гг. на 40% привела к росту издержек авиаперевозчиков, в большинстве своем номинированных в иностранных валютах на фоне статичной рублевой выручки

- девальвация рубля вызвала кризис в туристической отрасли и привела к появлению у авиакомпаний существенной дебиторской задолженности со стороны туроператоров

- кризис в туристической отрасли привел к снижению продаж в IV кв. 2014 г. значительно ниже ожидаемых величин

- финансовые санкции Запада в отношении России привели к практически неразрешимым проблемам авиакомпаний с доступом к заемным средствам, в том числе к рефинансированию полученных ранее кредитов

- дополнительным негативным моментом стало отсутствие у авиакомпаний (за исключением «Аэрофлота») возможности контролировать издержки по топливу, аэропортовому и аэронавигационному обслуживанию, что связано с монополией «Аэрофлота» и ряда поставщиков.

В итоге, сезонный спад в авиаперевозках в IV кв. 2014 г., осложненный девальвацией российского рубля и указанными выше факторами, вынудил российских авиаперевозчиков поднимать стоимость своих услуг с целью сохранения объема валовой выручки, что ввело сектор в самовоспроизводящийся кризис из-за постоянного роста удельных издержек и дальнейшего сокращения потребительского спроса.

III. ИНВЕСТИЦИИ В ОТРАСЛЬ

Приведенные выше показатели финансовой обеспеченности и устойчивости в российской отрасли авиаперевозок в полной мере отражают картину структурного кризиса, который накапливался в данном сегменте транспорта с 2008 года и достиг своего пика в 2014 году.

По этой причине в 2009-2014 гг. объем инвестиций в российские авиаперевозки был крайне незначителен, так как данный сегмент рынка не обладал инвестиционный привлекательностью по целому ряду причин:

- на 2009-2014 гг. пришлись самые высокие цены на нефть, что сделало авиационные перевозки низкомаржинальными

- кредитование (финансовый лизинг) отрасли осуществлялось российскими банками либо на государственные деньги (что говорило инвесторам о некоторой непрозрачности рынка), либо на заимствованные ими иностранные средства, в которые дополнительно закладывались высокие процентные ставки самих банков

- слаборазвитая инфраструктура не могла обеспечить снижение издержек во внутреннем воздушном сообщении и требовала со стороны потенциальных инвесторов дополнительных инвестиций в обустройство аэропортов, а волатильность национальной валюты не позволяла осуществлять инвестиции в международный сегмент рынка авиаперевозок

- большинство российских авиакомпаний выработало ресурс эксплуатации советского авиапарка в 2007-2011 гг. и нуждалось в обновлении авиационного парка

Эти факторы, а также невысокий в последние 2 года инвестиционный рейтинг российской экономики в целом привели к тому, что в национальную отрасль воздушных перевозок в 2013-2014 гг. иностранными инвесторами не было вложено никаких средств (табл. 5).

В то же время инвестиции в основной капитал в российской отрасли авиаперевозок за 2013 год выросли на 30% (в рублевом выражении, они составили 13,8 млрд руб.), а в 2014 году – на 44% (достигли 19,9 млрд руб.). Указанные вложения осуществлялись в основной капитал главным образом на средства самих российских авиаперевозчиков. Кроме того, в указанный период рост инвестиций в основной капитал был зафиксирован и в долларовом выражении, составив 20-28% в различные кварталы (в годовом исчислении).

Рис. 7. Динамика видов инвестиций в основной капитал в российской отрасли авиаперевозок в 2009-2014 гг., млн долл.

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

Табл. 5. Ключевые показатели инвестиционной среды в российской отрасли авиаперевозок в 2013-2014 гг., млн руб.

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Инвестиции из-за рубежа | — | — | — | — | — | — | — | — |

| Инвестиции в основной капитал, в т.ч.: | 546 | 5 336 | 2 110 | 5 830 | 3 118 | 4 060 | 4 967 | 7 776 |

| Инвестиции в здания (кроме жилых) и сооружения | 24 | 598 | 248 | 1 461 | 653 | 320 | 809 | 2 299 |

| Инвестиции в машины, оборудование, транспортные средства | 520 | 4 617 | 1 808 | 4 341 | 2 463 | 3 535 | 4 066 | 5 349 |

| Собственные средства, направленные на инвестиции в основной капитал | 516 | 2 885 | 1 841 | 2 421 | 1 501 | 2 266 | 3 783 | 4 102 |

| Кредиты банков, направленные на инвестиции в основной капитал | 4 | 435 | 102 | 453 | — | — | 5 | 60 |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

Если говорить о структуре инвестиций в основной капитал (рис. 7), то в 2013-2014 гг. среди всех видов доминировали инвестиции в авиапарк и оборудование, которые достигли локальных пиков в 150 млн долл. и 140 млн долл. (4,6 млрд руб. и 4,3 млрд руб.) во II кв. и IV кв. 2014 года соответственно. Они были связаны с закупкой самолетов компании Boeing российскими перевозчиками «Аэрофлот» и «Трансаэро» (в последнем случае, например, это было сделано на заемные средства «Сбербанк Лизинга»).

В 2014 г. инвестиции в машины и оборудование постепенно прекратили рост и пошли на снижение в IV кв. 2014 года, а вот инвестиции в здания и сооружения, наоборот, стали расти (с 9 млн долл. до 48 млн долл. в валютном выражении или с 0,65 млрд руб. до 2,3 млрд руб. в рублевом выражении), что было связано, например, с выделением средств на реконструкцию аэропорта «Пулково» (Санкт-Петербург, I кв. 2014 г.), а также ряда других региональных аэропортов (напр., «Ермолино» в Калужской обл.).

Табл. 6. Индексы показателей инвестиционной среды в российской отрасли авиаперевозок в 2013-2014 гг. (по долларовой базе, в годовом исчислении)

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Инвестиции из-за рубежа | — | — | — | — | — | — | — | — |

| Инвестиции в основной капитал, в т.ч.: | 42,3% | 178,1% | 90,5% | 135,2% | 495,2% | 68,8% | 213,2% | 91,2% |

| Инвестиции в здания (кроме жилых) и сооружения | 6,5% | 45,9% | 19,4% | 114,0% | 2367% | 48,4% | 295,4% | 107,6% |

| Инвестиции в машины, оборудование, транспортные средства | 56,6% | 276,9% | 183,8% | 165,3% | 410,1% | 69,3% | 203,6% | 84,3% |

| Собственные средства, направленные на инвестиции в основной капитал | 50,9% | 164,5% | 193,7% | 92,3% | 252,2% | 71,1% | 186,1% | 115,9% |

| Кредиты банков, направленные на инвестиции в основной капитал | 1,8% | 38,5% | 22,5% | 579,6% | — | — | 4,6% | 9,1% |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

Инвестиции в жилые строения предприятиями воздушных перевозок в рассматриваемый период традиционно оставались на низком уровне, при этом по результатам 2014 года они составили лишь 100 тыс. долл.

Поквартальная динамика инвестиций сохраняла разнонаправленный характер в течение 8 последних кварталов рассматриваемого периода, но общая тенденция показала, что в то время, как на фоне «низкой базы» I кв. и III кв. 2013 г. в соответствующие периоды 2014 г. фиксировался существенный (порой 3-кратный рост) показателей в годовом выражении, во II кв. и IV кв. 2014 года отмечалось падение ряда показателей на 15-50% (табл. 6).

Особо следует упомянуть резкое сокращение в рассматриваемом периоде инвестиций в основной капитал, акцептированных банками в виде кредитов. За исключением IV кв. 2013 года инвестиции банков в отрасль сократились до 2-10% от объемов кредитования в соответствующие квартальные периоды предшествовавших лет. Из данных FIRA.ru (табл.6) видно, что в I-II кв. 2014 года банки вообще не кредитовали отрасль, а в последние два квартала 2014 года участие банков сократилось на 90-95% в годовом выражении.

Рис. 8. Изменение структуры инвестиций в основной капитал в российской отрасли авиаперевозок в 2013-2014 гг., %

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2015

В завершение следует рассмотреть распределение инвестиций в основной капитал по их видам и изменение соответствующей структуры в 2014 году (рис. 8).

Общая видовая структура инвестиций оставалась в 2013-2014 гг. практически стабильной. Однако в 2014 г. наметилась тенденция к сокращению авиаперевозчиками инвестиций в машины и оборудование (с 83% до 80%). Поскольку первые, как было сказано в разд. 1, ввиду ориентации авиапредприятий на западные поставки, требовали все больше валютных ресурсов, что было проблематично в условиях потери доступа к иностранному финансированию.

В то же время авиаперевозчики смогли нарастить долю инвестиций в сооружения и здания с 17% до 20%, поскольку подобные вложения на внутреннем рынке позволяли, в основном, обойтись имевшимися в достатке у операторов воздушного транспорта рублевыми ресурсами.

Материал подготовлен агентством «Global Report» (GRmonitor.ru) с использованием финансовых и статистических данных, доступных в сервисах «Первого независимого рейтингового агентства» (FIRA.ru).

Приведенные сведения имеют общеинформационное значение, не содержат закрытых данных и не могут быть использованы для коммерческих целей.

Указанные компании не несут ответственности за результаты использования опубликованной в справке информации.

Для получения более детальной и актуализированной информации, пожалуйста, обращайтесь к специалистам «Первого независимого рейтингового агентства» (FIRA.ru).