ЭЛЕКТРОГЕНЕРИРУЮЩАЯ ОТРАСЛЬ РОССИИ

ФИНАНСОВОЕ СОСТОЯНИЕ ОТРАСЛИ (2013-2014 ГГ.)

I. ОБЩАЯ ХАРАКТЕРИСТИКА ОТРАСЛИ И ВАЖНЕЙШИЕ ОПЕРАЦИОННЫЕ ПОКАЗАТЕЛИ

Электроэнергетика России является системообразующей отраслью, которая, несмотря на не слишком большую долю в национальном ВВП (~2%), отражает общее состояние экономики и в значительной мере определяет развитие производственной базы – от ввода в эксплуатацию новых предприятий обрабатывающей промышленности до строительства социальных объектов. При этом следует учитывать, что данная отрасль существенно зависит от распределительных и сбытовых компаний, неразрывно дополняющих электрогенерацию.

В условиях продолжающегося в данный момент кризиса в экономике России операционные и финансовые показатели электрогенерирующей отрасли еще в 2012-2013 гг. стали одними из самых ярких индикаторов приближающейся стагнации в общенациональном производстве.

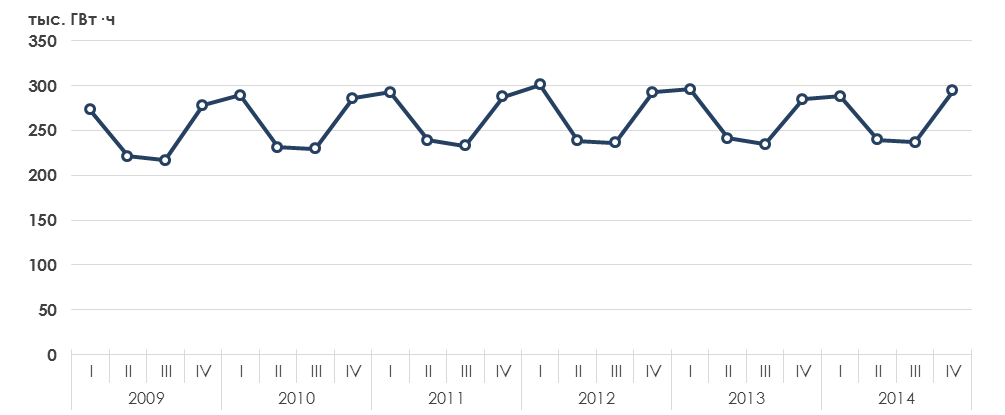

Численные показатели российской электроэнергетики (отраслевой код ОКВЭД 40.10.1), которые представлены в базе данных «FIRA.Pro» Первого независимого рейтингового агентства (FIRA.ru) и приводятся в данном исследовании, свидетельствуют о том, что производство (и, соответственно, потребление) электроэнергии практически не росло на протяжении 2009-2014 гг., испытывая лишь существенные сезонные колебания (рис. 1), а сальдированный финансовый результат данной отрасли неуклонно снижался.

Рис. 1. Производство электроэнергии в России в 2009-2014 гг., тыс. ГВт·ч

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Если в 2010 году рост производства электроэнергии в России по сравнению с предыдущим годом составил 4,8%, то в 2011-2012 гг. он достигал лишь ~1,5%, а в 2013 году выработка электроэнергии снизилась на 1,1% и составила 1 056 тыс. ГВт·ч (по сравнению с 1 068 тыс. ГВт·ч в 2012 г.). В 2014 году выработка электроэнергии в России составила 1 058 тыс. ГВт·ч, что было лишь на 0,2% больше, чем в 2013 году (табл. 1).

Табл. 1. Индексы объемов производства электроэнергии (в натуральном выражении) и роста цен на электроэнергию в России в 2009-2014 гг.

| Показатель | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 |

| Производство электроэнергии | 95,2% | 104,8% | 101,5% | 101,6% | 98,9% | 100,2% |

| Цена электроэнергии от производителя | — | — | 122,5% | 99,6% | 112,5% | 103,2% |

| Цена электроэнергии при покупке у производителя | — | — | 109,6% | 94,2% | 107,1% | 111,1% |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Потребление электроэнергии в России в 2013 году по сравнению с 2012 г. уменьшилось на 0,6% (до 1 031 тыс. ГВт·ч), при этом падение потребления электроэнергии отмечалось впервые с 2009 года.

В наибольшей степени это было связано с общим спадом производства в транспортном машиностроении (автомобилестроение, вагоностроение) и металлургии. В этот же период сократился объем железнодорожных перевозок, на которые приходилось до 8% потребления электроэнергии, а алюминиевая компания «Русал» закрыла 5 алюминиевых производств из-за падения цен на данную продукцию на мировом рынке и неконкурентно высоких тарифов.

В 2014 году потребление электроэнергии в России несущественно выросло (менее 1%), что было вызвано не только и не столько ростом промышленного производства, сколько общим износом промышленного оборудования, снижающего КПД энергопотребления, а также климатическими факторами.

Например, увеличение потребления электроэнергии и мощностей в зимние месяцы 2014 года по сравнению с аналогичным периодом 2013 года было связано с тем, что среднемесячные температуры воздуха в эти периоды 2014 года в целом по России были ниже аналогичных температур в 2013 году.

Также некоторую роль в общероссийской электрогенерации сыграло снижение производства электроэнергии в 2014 году станциями холдинга «Э.ОН Россия», которое составило 6% и было связано с изменением графика ремонтов и заменой оборудования на принадлежащих компании электростанциях.

Картина в распределении генерации по видам электростанций на протяжении многих лет сохранялась стабильная, с незначительным ростом доли АЭС при снижении доли ТЭС/ТЭЦ и ГЭС. При этом основную нагрузку по обеспечению спроса на электроэнергию в Единой энергетической сети России в 2013-2014 гг. по-прежнему несли тепловые электростанции (ТЭС), выработка которых составила 621 тыс. ГВт·ч (67% от всей произведенной электроэнергии), что на 0,2% меньше, чем было в 2013 году. Выработка ГЭС за 2014 год составила 167 тыс. ГВт·ч (что на 4% меньше, чем было в 2013 году, или ~17% от всей произведенной электроэнергии), а генерация на АЭС – 180 тыс. ГВт·ч (что на 5% больше показателя 2013 года или ~17% от всей произведенной электроэнергии).

Снижение доли производства электроэнергии гидроэлектростанциями в целом по России (и в первую очередь в европейской части России) во II квартале 2014 года было связано с засушливой погодой и экстремальным обмелением рек Волжского бассейна.

Выработка электроэнергии электростанциями Москвы и Московской области в 2014 году сократилась на 9%, а дефицит произведенной электроэнергии на данной территории покрывался за счет перетоков электроэнергии по межсистемным линиям электропередачи из смежных энергосистем.

Рис. 2. Динамика цен на электроэнергию в России в 2009-2014 гг., руб./МВт·ч

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

На протяжении 2009-2014 гг. стоимость электроэнергии неуклонно росла (рис. 2), однако, если в 2010-2013 гг. наблюдались незначительные сезонные снижения тарифов, то на протяжении всего 2014 года росла стоимость как электроэнергии, продаваемой по регулируемым тарифам, так и электроэнергии, реализуемой по свободным ценам. При этом темпы индексации цен в целом снижались: если в 2011-2012 гг. цена от производителя росла на 20% в год, то в 2013 году – лишь на 12%, а в 2014 году – только на 3% (табл. 1). Лишь в 2014 году, и только лишь стоимость электроэнергии при продаже на свободном рынке выросла достаточно резко, на 11% – но это в первую очередь было связано с изменением курса национальной валюты.

В 2014 году Россия впервые импортировала электроэнергию из Финляндии (что было связано с недостатком собственных мощностей в Северо-Западном федеральном округе и временным ремонтом на одном из энергоблоков Ленинградской АЭС), но при это общий экспорт российской электроэнергии в 2014 году также снизился, примерно на 25-30%. Это было связано как с достижением предельно высоких конкурентоспособных тарифов (50-70% от западноевропейских и американских), так и с падением производства в соседних странах, экспортирующих российскую электроэнергию.

Существенное влияние на развитие электроэнергетики в 2014 году оказал анонсированный еще в начале года отказ российского правительства от введения социальной нормы потребления электроэнергии, запланированного на 1 июля 2014 года. Было принято решение об отсрочке введения данного инструмента по регулированию тарифов на последующие два года. Как показало тестовое апробирование соцнормы в нескольких регионах, постепенная ликвидация перекрестного субсидирования и более равномерное распределение финансовой нагрузки по группам населения с различными доходами привели к тому, что потребление электроэнергии населением в указанных регионах снизилось на 10-12%. В масштабах страны это могло привести к снижению в 2014-2015 гг. выручки предприятий электрогенерации на 3-5%, что усугубило бы и без того непростое их положение.

Тем не менее, в конце 2014 года было принято решение о замораживании тарифов на электроэнергию (реализуемую по регулируемым ценам), что впоследствии может негативно сказаться на отрасли.

II. ПОКАЗАТЕЛИ ПРОДАЖ В ОТРАСЛИ

В 2009-2014 гг. российская электроэнергетика демонстрировала самые неординарные показатели выручки и рентабельности продаж. При общем росте выручки и росте рентабельности продаж итоговая сальдированная прибыль предприятий отрасли снижалась на протяжение всего рассматриваемого периода, причем общегодовая картина сильно дифференцировалась по кварталам (рис. 3), что характерно для отрасли с сезонным ростом/падением потребления (продаж) в пределах +/-40%.

Рис. 3. Финансовые показатели компаний электрогенерирующей отрасли России в 2009-2014 гг., млрд руб. и %

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Если рассматривать финансовые показатели реализации электроэнергии предприятиями отрасли в рублевом выражении, то можно отметить, что даже в кризисном 2009 году выручка предприятий электрогенерирующей отрасли выросла по сравнению с 2008 годом на 16%, а в 2010 году рост составил уже 28%. В последующие же годы темпы роста выручки снижались – и уже в 2012 году выручка не выросла, а снизилась на 2%. В 2013 году она изменилась незначительно (-0,2%), а в 2014 году выручка от продажи электроэнергии выросла на 16% по сравнению с предыдущим годом и достигла 1,837 трлн руб.

Однако, если показатели отрасли перевести в доллары, чтобы нивелировать резкое изменение покупательной способности рубля в IV квартале 2014 года, то картина не выглядит столь же оптимистичной: начиная с 2012 года выручка от продаж, выраженная в валюте, снижалась на 3-7% ежегодно, и в 2014 году составила лишь 95,6% от аналогичного показателя предыдущего года (~47 млрд долл.).

В то же самое время рублевая прибыль от продаж в электрогенерирующей отрасли ежегодно росла на 20% (в 2013 г.) и 25% (в 2014 г.), в то время как в предшествующие 2010-2012 гг. она снижалась на 10-17% ежегодно.

Если же выразить прибыль от продаж в долларах, то в 2013 году в отрасли она составила 117% от показателя предыдущего года, а в 2014 году – лишь 104% (~5 млрд долл.).

Соответственно, не менее интересной была и динамика рентабельности продаж в электрогенерирующей отрасли в рассматриваемый период: в кризисном 2009 году она составляла 17% (что было заметно выше аналогичного показателя для всей обрабатывающей промышленности России), в 2011-2012 гг. – 8-9%, а в 2013 году и 2014 году – 10% и 11% соответственно.

Табл. 2. Индексы финансовых показателей компаний электрогенерирующей отрасли России в 2013-2014 гг., в годовом исчислении

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Выручка (нетто) от продаж | 100,7% | 103,4% | 92,3% | 101,8% | 105,1% | 129,5% | 122,7% | 111,1% |

| Прибыль/убыток от продаж | 120,7% | 217,4% | 3912,3% | 83,6% | 113,1% | 194,2% | 100,8% | 124,0% |

| Рентабельность продаж | 119,8% | 210,2% | 4222,3% | 82,1% | 107,7% | 149,9% | 82,2% | 111,7% |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Сальдированный финансовый результат электрогенерирующей отрасли в рассматриваемый период отличался существенной неоднородностью: если в 2009-2010 гг. электроэнергетика получала прибыль в размере 120-165 млрд руб., то в 2011 году предприятия данного сектора столкнулись с совокупным убытком в размере 27 млрд руб. В первую очередь это было связано с целой чередой поглощений и приобретений, произошедших в отрасли в предшествующие годы, издержки от которых были распределены на последующие периоды.

В 2012 году совокупная прибыль предприятий отрасли достигла 106 млрд руб., в 2013 году она выросла еще на 17%, но уже в 2014 году вновь снизилась на 16% (тем самым оказавшись ниже показателя 2012 года).

Выраженная в долларах, динамика совокупной прибыли в отрасли выглядела несколько иначе: в 2013 году сальдированный показатель вырос на 14% по сравнению с предыдущим годом, а в 2014 году – снизился на 30%.

Рассматривая ежеквартальные показатели в динамике выручки, прибыли от продаж и рентабельности в 2013-2014 гг. (табл. 2), можно увидеть, что единственным отличием от вышеприведенных годовых результатов будут ярко выраженные сезонные колебания, а точнее их несовпадение с предыдущими годами: выручка в IV кв. 2013 г. – III кв. 2014 г. непрерывно снижалась в абсолютных величинах, но за счет низкой базы 2013 года показала прирост на 10-30% в годовом выражении.

Прибыль и рентабельность продаж в IV квартале 2013 года составляли лишь 82-83% от соответствующего квартала 2012 года, а во II квартале 2014 года эти же показатели выросли в 1,5-2 раза в годовом выражении.

Таким образом, можно отметить, что показатели продаж и прибыльности в электрогенерирующей отрасли в 2009-2012 гг. и, особенно, в 2013-2014 гг. существенно отличались от других секторов экономики: именно электроэнергетика не испытала падения выручки и прибыли во время кризиса 2009-2010 гг., но накопленные проблемы, новый этап технического переоснащения, начавшийся в 2011 г, высокая закредитованность с привлечением иностранных кредитов, продолжительная рецессия ряда российских энергоемких отраслей привели к негативным сальдированным финансовым результатам отрасли уже в 2014 году и досрочному вхождению в кризис 2014-2015 гг.

III. ПОКАЗАТЕЛИ ОБЪЕМОВ КАПИТАЛА, ВЛОЖЕНИЙ И ЗАДОЛЖЕННОСТИ В ОТРАСЛИ

В 2013-2014 гг. электрогенерирующая отрасль России, как было показано выше, испытывала значительный рост прибыли и выручки от продаж, но при этом сальдированный финансовый результат по убыточным и прибыльным предприятиям данной промышленности в 2013-2014 гг. существенно ухудшился в рассматриваемый период. По сути, выраженный в рублях, он показал нулевой прирост в отрасли за последние 3 года, а выраженный в долларах – и вовсе зафиксировал спад.

Также в это же самое время ряд крупных холдингов с западным капиталом стал не в состоянии мириться с устареванием оборудования на приобретенных им при реорганизации РАО «ЕЭС» в 2008 г. электрогенерирующих предприятиях – и был вынужден осуществлять существенные значительные вливания в модернизацию.

Все это не могло не сказаться на показателях финансовой обеспеченности предприятий электрогенерации: собственного капитала, дебиторской и кредиторской задолженности – которые в последние 2 года испытали существенный рост в абсолютных величинах (табл. 3).

Табл. 3. Показатели финансовой обеспеченности компаний электрогенерирующей отрасли России в 2013-2014 гг., в млрд руб.

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Капитал и резервы | 1 807,8 | 1 856,2 | 1 875,9 | 1 853,7 | 3 911,0 | 3 658,8 | 3 586,7 | 3 687,8 |

| Дебиторская задолженность | 639,5 | 625,1 | 632,1 | 676,5 | 573,2 | 563,4 | 539,2 | 567,4 |

| Кредиторская задолженность | 330,7 | 310,6 | 295,7 | 332,8 | 303,8 | 331,4 | 337,3 | 362,2 |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Если рассматривать изменение рублевых капитала и резервов электрогенерирующих компаний России в годовом исчислении, то рост данного показателя в 2009 г. составлял 67%, в 2010-2011 гг. – примерно 25% ежегодно, в 2012 году отрасль испытала снижение финансовых резервов на 5% – они в итоге составили 2, 05 трлн руб. (~65 млрд руб.). В 2013 году нисходящая динамика продолжала сохраняться (-10%), но в 2014 году капитал и резервы предприятий отрасли в рублевом выражении резко возросли (практически вдвое), достигнув 3,69 трлн руб. (~96 млрд долл.).

В 2013-2014 гг. квартальная динамика в годовом исчислении обладала разнонаправленными динамиками, что хорошо проиллюстрировано на рис. 4.

На протяжении I-III кварталов 2013 года величина капитала и резервов электрогененрирующих компаний составляли 99% (в рублевом выражении) по сравнению с аналогичными периодами предшествующего года или 97-98% – в долларовом. В IV квартале 2013 года накопление капитала и резервов в годовом исчислении сократилось на ~10% (в рублях) или 14% (в долларах).

В 2014 году картина резко изменилась: российские электрогенерирующие компании стали усиленно накапливать капитал и резервы уже с I квартала 2014 года – по сравнению с I кварталом 2013 года они резко возросли, на 116% в рублевом выражении и на 87% – в долларовом. Впоследствии темпы роста собственного капитал несколько снизились и на протяжении II-IV кварталов 2014 года составляли 191-199% в рублевом выражении, оставаясь достаточно стабильными, и 140-190% – в долларовом, при этом демонстрируя к концу года нарастающее падение темпов роста (т.е. несмотря на огромные абсолютные значения, итог значительно нивелировался волатильностью национальной валюты).

Рис. 4. Изменение собственного капитала компаний электрогенерирующей отрасли России в 2013-2014 гг., в годовом исчислении

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Еще одной негативной тенденцией в финансовой обеспеченности предприятий электроэнергетической отрасли стало снижение дебиторской и рост кредиторской задолженностей в 2013-2014 гг. Дебиторская задолженность перед компаниями электроэнергетики в 2013 году составляла 676 млрд руб., а в 2014 году она снизилась до 567 млрд руб., в то время как кредиторская задолженность электрогенерирующих предприятий с 333 млрд руб. в 2013 году выросла до 362 млрд руб. в 2014 году. Ежегодные темпы прироста дебиторской задолженности в 2013 году составили 3%, а в 2014 году – минус 16%. В противовес этому кредиторская задолженность электроэнергетики в 2011-2012 гг. прирастала ежегодно на 35-40%, в 2013 году сократилась на 13%, а в 2014 году вновь выросла в годовом выражении на 9%.

Рис. 5. Изменение дебиторской и кредиторской задолженности компаний электрогенерирующей отрасли России в 2013-2014 гг., в годовом исчислении

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Превышение дебиторской задолженности над кредиторской в 2013 году составляло в электрогенерирующей отрасли 104%, в 2014 году – 56%, и это был самый низкий показатель за период 2009-2014 гг.

Если рассматривать квартальную динамику дебиторской и кредиторской задолженностей в 2013-2014 гг., то заметно (рис. 5), что в годовом исчислении темпы прироста дебиторской задолженности снизились с 11% до 3% в 2013 году и с -10% до -16% – в 2014 году. В это же время темпы роста кредиторской задолженности уменьшились с 23% до 1% в I-III кварталах 2013 года, потом были отрицательными (от —7 до -13%) в IV кв. 2013 г. ‒ I кв. 2014 г., потом вновь выросли до 7-14% (в годовом исчислении) во II-IV кв. 2014 г.

Следует обратиться к более подробному рассмотрению различных видов кредиторской и кредитной задолженности: как общей, так и просроченной, как перед коммерческим поставщиками или банковским структурами, так и перед государственным бюджетом.

Рис. 6. Динамика видов кредиторской задолженности компаний электрогенерирующей отрасли России в 2009-2014 гг., млрд руб.

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Как видно из данных рис. 6, кредиторская задолженность перед поставщиками и подрядчиками во все рассматриваемые годы обладала ярко выраженной сезонностью – каждый год она существенно возрастала в IV квартале. Однако в 2011-2012 гг. пик невыплат стал более заметным, а в 2014 году впервые за изучаемый период общий объем кредиторской задолженности перед контрагентами нарастал на протяжении всего календарного года, без сезонного спада в I-II кварталах. Сезонное варьирование кредиторской задолженности перед бюджетами и просроченной кредиторской задолженности не изменялось, однако заметно, что если первая обладала в целом нисходящим трендом, то просроченная задолженность в 2012-2014 гг. в общем выросла.

Данное наблюдение подтверждают ежегодные темпы роста упоминаемых видов кредиторской задолженности. Например, в 2009 году кредиторская задолженность перед поставщиками и подрядчиками выросла на 28%, в 2010 году она изменилась незначительно, а в 2011-2012 гг. ежегодно росла на 31-32%, что объяснялось наиболее масштабными реконструкциями электрогенерирующих мощностей, в первую очередь компаниями «Энел» и «Э.ОН». В 2013 году кредиторская задолженность перед контрагентами уменьшилась на 20%, но уже в 2014 году выросла на 62%, достигнув 238 млрд руб.

При этом просроченная кредиторская задолженность электрогенерирующих компаний перед всеми контрагентами в 2010 году уменьшилось вдвое (в годовом выражении), в 2011-2012 гг. она росла ускоряющимися темпами (увеличившись в 2012 г. на 40%), а в 2013-2014 гг. ежегодно увеличивалась на 15-20%. Начиная с 2011 года, каждый последующий год доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности увеличивалась, достигнув 5,1% от всей задолженности в 2013 году и 5,4% – в 2014 году.

Отдельно следует упомянуть рост кредиторской задолженности электрогенерирующей отрасли перед бюджетами всех уровней как индикатор нараставших кризисных явлений в данном секторе экономики. После рекордного увеличения в 2009 году вдвое и достижения доли в 12% в совокупной кредиторской задолженности в 2010 году, она стала ежегодно сокращаться на 20%. При этом в отдельные годы она и росла: 2012 году вся задолженность перед бюджетами выросла на ~20%, а в 2014 году – уже на 30% (в годовом выражении). Однако следует отметить, что при этом доля просроченных платежей в бюджет в совокупной кредиторской задолженности ежегодно уменьшалась: с 4% в 2009 году до 1% в 2014 году. Квартальная динамика (табл. 4) данного показателя свидетельствует, что на протяжении всех кварталов 2013 года и I-III кварталов 2014 года доля просроченной кредиторской задолженности перед бюджетами неуклонно росла, но в IV квартале 2014 года она уменьшилась до 0,8%, что объясняется не только озвученным на федеральном уровне требованием погасить задолженности перед бюджетами, но и резким ростом базы подсчета – совокупная кредиторская задолженность в IV квартале 2014 года выросла на 30% в квартальном исчислении и на 10% – в годовом.

Табл. 4. Динамика просроченной кредиторской задолженности перед бюджетами и совокупной кредитной задолженности компаний электрогенерирующей отрасли России в 2013-2014 гг., % / млрд руб.

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Доля в кредиторской задолженности просроченных платежей в бюджеты всех уровней | 1,1% | 1,7% | 2,1% | 2,9% | 2,1% | 3,3% | 4,6% | 0,8% |

| Задолженность по полученным кредитам и займам | 568,7 | 594,8 | 662,8 | 684,7 | 745,7 | 792,6 | 846,0 | 999,6 |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Задолженность по полученным кредитам и займам в 2014 году увеличилась на 46% (с начала года) и составила 1,0 трлн руб. (табл. 4). В 2012 году данный показатель в годовом выражении вырос лишь на 12%, в 2013 году – уже на 20%, что было значительно выше общероссийского уровня.

Выраженная в долларах вся задолженность отрасли по полученным кредитам и займам (многие электрогенерирующие компании, такие как, например, «Энел» и «Э.ОН», брали кредиты за рубежом) росла не так быстро: в 2012 году она увеличилась на 5%, в 2013 году – на 17%, в 2014 году – на 21%. Что, однако, никак не облегчало погашение задолженности, поскольку выручка всех российских электрогенерирующих предприятий формировалась в рублях.

Табл. 5. Показатели финансовой устойчивости компаний электрогенерирующей отрасли России в 2013-2014 гг.

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Обеспеченность собственными оборотными средствами | 50% | 52% | 51% | 49% | 64% | 48% | 40% | 32% |

| Total debt / EBIT | 4,5 | 16,1 | 21,9 | 7,0 | 2,3 | 4,1 | 24,1 | 18,8 |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Одной из наиболее негативных тенденций в финансовых показателях компаний электрогенерирующей отрасли стало нарастающее падение обеспеченности собственными оборотными средствами. В условиях замораживания тарифов на электроэнергию, снижения промышленного производства (и, соответственно, потребления электроэнергии) компании отрасли оказались перед необходимостью изыскивать дополнительные средства на обслуживание операционных расходов. Если в 2013 году на протяжение всех кварталов обеспеченность собственными оборотными средствами находилась на уровне отметки в 50% (табл. 5), плавно снижаясь, то в 2014 году, начав год с резко выросшими оборотными средствами (64% обеспеченности), отрасль принялась стремительно терять наличный капитал, параллельно наращивая резервы (табл. 3) и финансовые вложения (рис. 7, табл. 6). За год обеспеченность собственными оборотными средствами снизилась с 49% до 32%.

В то же самое время соотношение заемных средств и величины прибыли до налогообложения и уплаты процентов (EBIT) постепенно снижалось (улучшалось): с 10 раз (в 2012 г.) до 6,5 раз (в 2014 г.), с замедлением темпов снижения. Квартальная динамика (табл. 5) за 2013-2014 гг. показывает, что внутри года имелись сезонные колебания с сокращением кредитных обязательств в IV квартале, но при этом наблюдался более заметный рост обязательств в III квартале 2014 года, что коррелирует с попытками компаний извлечь средства из оборота и накопить резервы.

Рис. 7. Динамика долгосрочных и краткосрочных финансовых вложений компаний электрогенерирующей отрасли России в 2009-2014 гг., млрд руб.

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Говоря о финансовых вложениях компаний российской электрогенерирующей отрасли в рассматриваемый период, следует отметить, что они нарастали в 2010-2011 гг. ускоренными темпами (в 2-3 раза за отчетный год), но уже по итогам 2012 года сократились на 32%, а в 2014 году – еще на 0,5%. В 2014 году совокупные финансовые вложение предприятий электроэнергетики выросли на 40%, однако, учитывая волатильность курса национальной валюты в рассматриваемый период, итоговый прирост, выраженный в иностранной валюте, был куда более скромным – примерно 15%.

Рассматривая поквартальное изменение совокупных финансовых вложений на конец каждого отчетного года в 2013-2014 гг., можно отметить, что в первые 3 квартала 2013 года совокупные вложения оставались на уровне 63-66% от показателей соответствующих периодов предыдущего года, но уже в последнем квартале 2013 года практически сравнялись с уровнем последнего квартала 2012 года (табл. 6), при этом в абсолютных цифрах демонстрируя снижение динамики в квартальном исчислении (рис. 7). Однако в I квартале 2014 года в долгосрочные и краткосрочные вложения было направлено почти 525 млрд руб., а величина накопленных вложений за отчетный год увеличилась на 56%. Впоследствии достигнутый уровень сохранялся на протяжении II-IV кварталов 2014 года (+40% – +55% в годовом выражении), демонстрируя незначительное сокращение в квартальной динамике абсолютных величин.

Табл. 6. Индексы показателей финансовых вложений компаний электрогенерирующей отрасли России в 2013-2014 гг., в годовом исчислении

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Накоплено финансовых вложений (за отчетный год) | 65,6% | 63,7% | 63,1% | 99,6% | 156,8% | 154,1% | 143,5% | 139,5% |

| Осуществлено долгосрочных финансовых вложений | 51,4% | 40,8% | 34,6% | -63,3% | 341,0% | 218,5% | 164,7% | 112,9% |

| Осуществлено краткосрочных финансовых вложений | 29,5% | -346,8% | 74,2% | 70,6% | 352,4% | 151,9% | 166,9% | 200,4% |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Если рассматривать динамику долгосрочных и краткосрочных финансовых вложений по отдельности, то следует отметить стремление электрогенерирующих компаний России к накоплению долгосрочных вложений в 2009-2010 гг., когда они росли на 60-90% ежегодно, а в 2012 году вообще показали 9-кратный рост в притоке средств, достигнув показателя годовых долгосрочных вложений в размере 555 млрд руб. (при это явно происходило последующее скорое изъятие этих средств, поскольку за год накопленные долгосрочные вложения увеличились менее чем в 3 раза).

В 2013-2014 гг. квартальная динамика осуществляемых долгосрочных финансовых вложений сохранялась на уровне 20-60 млрд руб. (рис. 7) в 2013 году, показывая в годовом исчислении падение вложений данного типа на 50-70%, и на уровне 40-120 млрд руб. в 2014 году, при этом максимум осуществленных вложений пришелся на I квартал 2014 года (118 млрд руб.). В годовом исчислении увеличение объемов вложений составляло в различные кварталы 2014 года от 13% до 200%, с нисходящей динамикой. В абсолютном выражении поквартальный рост также сменялся от 2,5 раз в I квартале 2014 года до -5% в IV квартале 2014 года. Таким образом, заметно, что одномоментное накопление резервов в виде долгосрочных вложений в начале 2014 года было резкой ситуативной реакцией на кризисные явления. Впоследствии средств в отрасли не осталось, и темпы осуществления вложений стали падать.

Что касалось осуществления краткосрочных вложений как более гибкого инструмента хеджирования рисков, то они находились на уровне 200-250 млрд руб. в 2013 году, на уровне 350-400 млрд руб. в 2014 году (рис. 7), – и в целом повторяли ситуацию, аналогичную долгосрочным вложениям. Но, в отличие от последних, они в годовом выражении увеличивали темпы прироста на протяжении II-IV кварталов 2014 года – от 50% до 100%.

Таким образом, очевидно, что электроэнергетическая отрасль, пережившая начало стагнации еще в 2012 году, в 2013-2014 гг. гораздо быстрее других секторов экономики стала стремится к хеджированию рисков: осуществлению долгосрочных вложений и краткосрочных операций, накоплению резервов, просрочке выплат по кредиторской задолженности и займам, задержке выплат в бюджет. На это также наложились существенные финансовые траты на модернизацию в 2011-2012 гг. В итоге это привело к достижению краткосрочного эффекта в 2013 г. – I пол. 2014 г., но лишь усугубило скатывание отрасли в рецессию во второй половине 2014 года.

IV. ИНВЕСТИЦИИ В ОТРАСЛЬ

Несмотря на ряд негативных факторов в экономике России, электрогенерирующая отрасль в 2009-2014 гг. являлась одной из наиболее привлекательных для инвесторов. Это было связано с тем, что масштабная модернизация электроэнергетики и ввод новых мощностей были обеспечены всеми возможными государственными гарантиями в условиях необходимости сохранения национального престижа любой ценой – в России были запланированы введение новых мощностей для объектов Олипиады-2014 в Сочи и обеспечение энергоснабжения для объектов Чемпионата мира по футболу-2018 (сразу в 11 российских городах).

В то же время среди причин, которые сдерживали инвестиции в российскую электроэнергетику в указанный период, могут быть названы такие факторы, как:

- экономическое состояние российского народного хозяйства в целом и в отрасли в отдельности, где кризисные явления стали проявляться еще в 2012 году;

- переизбыток мощностей в большинстве регионов на фоне снижения объемов потребления электроэнергии российской промышленностью;

- предельный износ основных фондов электроэнергетики на фоне снижения темпов ввода новых или модернизированных мощностей;

- сложность использования иностранных заемных ресурсов на фоне антироссийских санкций и при текущем состоянии банковского сектора страны;

- увеличение потерь электроэнергии в распределительных сетях более чем в 1,5 раза за последние 10 лет, что связано с износом инфраструктуры;

- высокий уровень тарифов на электроэнергию (близкий к США и Западной Европе) при низких ценах на природный газ, которые формируются сбытовыми компаниями, и существование законов, запрещающих формирование вертикально интегрированных предприятий в российской электроэнергетике;

- наличие в электроэнергетике государственного регулирования тарифов и возможность установления соцнорм потребления электричества для населения, что создает угрозу для увеличения нормы прибыли потенциального инвестора

Табл. 7. Ключевые инвестиционные показатели электрогенерирующей отрасли России в 2013-2014 гг., млрд руб.

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Инвестиции из-за рубежа | 0,00 | — | — | 0,00 | 3,39 | 4,97 | 4,86 | 4,69 |

| Инвестиции в основной капитал, в т.ч.: | 44,25 | 74,41 | 91,58 | 165,64 | 61,32 | 106,63 | 121,18 | 145,31 |

| Инвестиции в жилища | 0,04 | 0,13 | 0,10 | 0,19 | 0,03 | 0,11 | 0,35 | 0,34 |

| Инвестиции в здания (кроме жилых) и сооружения | 20,14 | 31,68 | 43,05 | 60,21 | 27,67 | 49,74 | 51,60 | 53,54 |

| Инвестиции в машины, оборудование, транспортные средства | 23,02 | 41,60 | 47,32 | 102,80 | 32,99 | 56,01 | 67,46 | 88,68 |

| Собственные средства, направленные на инвестиции в основной капитал | 18,55 | 28,19 | 35,64 | 64,81 | 24,36 | 23,25 | 38,32 | 55,10 |

| Кредиты банков, направленные на инвестиции в основной капитал | 2,53 | 6,21 | 7,83 | 10,96 | 5,08 | 13,13 | 11,63 | 12,53 |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Также среди других факторов, снижающих инвестиционную привлекательность отрасли, были дефицит финансирования уже утвержденных программ, кадровые проблемы в управлении предприятиями ТЭК, энергетически неэффективная производственная и коммунально-бытовая сферы.

В итоге иностранные инвестиции в российскую электроэнергетику в 2013 году составили лишь 5 млн руб. (табл. 7), показав даже по сравнению с невысокой базой предыдущего года серьезное падение на 80% (в годовом исчислении, по долларовой базе). В предыдущие периоды ежегодное падение иностранных инвестиций также составляло от 50% до 99%.

В 2014 году иностранные инвестиции выросли до 18 млрд руб., показав на фоне низкой базы 2013 года прирост в 3000 раз или в 3 раза по сравнению с 2009-2010 гг. (в долларовом выражении).

На период 2011-2020 гг. российским правительством была запланирована широкомасштабная модернизация российской электроэнергетики, которая должна была потребовать национальные и иностранные инвестиции в объеме 11 трлн руб. Основным источником финансирования данной программы было запланировано кредитование по льготным ставкам (не выше 8% годовых) в государственных банках на возвратной основе. Также предусматривался запуск механизмов оптового рынка реализации мощностей на конкурсной основе и получение средств от приватизации государственных пакетов в генерирующих и сетевых компаниях. Однако кризис, начавшийся в отрасли еще в 2012 году и антироссийские санкции, перекрывшее доступ государственным банкам к иностранным заемным средствам, привели к фактическому замораживанию этих программ.

Объемы вложений в электроэнергетическую отрасль и в обновление основных фондов в генерации в 2014 году составили 962 млрд руб. (выросли на 12% за год). При этом размер инвестиций генерирующих предприятий вырос значительно меньше, чем размер инвестиций распределительных компаний.

Рис. 8. Динамика видов инвестиций в основной капитал в электрогенерирующей отрасли России в 2009-2014 гг., млн долл.

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Несмотря на кризис в отрасли, в 2014 году в России было введено 7,48 ГВт генерирующего оборудования, что стало наивысшим показателем с 1985 года. Из наиболее крупных проектов следует отметить блок №3 Ростовской АЭС, 7-9-й гидроагрегаты Богучанской ГЭС (введенные с отставанием от графика почти в год) общей мощностью в 1 ГВт, а также 1-й и 2-й блоки Южно-Уральской ГРЭС общей мощностью 0,9 ГВт.

Годом ранее совокупный объем инвестиционных программ энергетических компаний составил 872 млрд руб. Были введены мощности на 3,4 ГВт: 2 энергоблока Богучанской ГЭС (0,7 ГВт), 1-й и 2-й блоки Няганской ГРЭС (0,8 ГВт), 6 гидроагрегатов на Саяно-Шушенской ГЭС мощностью 3,8 ГВт.

Инвестиции в основной капитал, выраженные в долларах (рис. 8), росли в 2013-2014 гг. с теми же сезонными закономерностями, что и в предыдущие годы, однако в IV квартале 2013 года резко возросли инвестиции в машины и оборудование (до 3,21 млрд долл.), в результате чего они составили в совокупном объеме инвестиций в основной капитал 63% (обычно их доля находилась на уровне 55%). В 2014 году тенденция к увеличению накопленных инвестиций к концу года сменилась на падение накопленных инвестиций (особенно инвестиции в здания и сооружения), что было связано не с падением абсолютных величин, а с волатильностью курса национальной валюты.

Табл. 8. Динамика инвестиционных показателей в электрогенерирующей отрасли России в 2013-2014 гг. (по долларовой базе), в годовом исчислении

| Показатель | 2013 | 2014 | ||||||

| I кв | II кв | III кв | IV кв | I кв | II кв | III кв | IV кв | |

| Инвестиции из-за рубежа | 3,4% | — | — | 10,9% | 86080% | — | — | 166442% |

| Инвестиции в основной капитал, в т.ч.: | 96,3% | 107,3% | 109,9% | 115,9% | 120,1% | 129,7% | 119,8% | 60,0% |

| Инвестиции в жилища | 5,4% | -24,6% | 65,5% | 57,3% | 58,7% | 71,3% | 304,3% | 121,3% |

| Инвестиции в здания (кроме жилых) и сооружения | 97,2% | 97,8% | 135,1% | 91,8% | 119,0% | 142,1% | 108,5% | 60,8% |

| Инвестиции в машины, оборудование, транспортные средства | 96,5% | 113,8% | 93,8% | 135,5% | 124,2% | 121,8% | 129,1% | 59,0% |

| Собственные средства, направленные на инвестиции в основной капитал | 106,9% | 149,9% | 102,5% | 140,8% | 113,8% | 74,6% | 97,4% | 58,2% |

| Кредиты банков, направленные на инвестиции в основной капитал | 43,4% | 66,8% | 244,6% | 235,1% | 173,8% | 191,4% | 134,5% | 78,2% |

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

По сравнению с предыдущими кварталами прирост инвестиций в здания и сооружения составлял в 2013 году от -10% до +35% (в годовом исчислении), а в 2014 году – от 10% до 40% в первые три квартала и -40% – в IV квартале 2014 года (табл. 8).

Прирост инвестиций в машины, транспорт и оборудование по сравнению с предыдущими кварталами составлял в 2013 году от -5% до +35% (в годовом исчислении), а в 2014 году – от 20% до 30% в первые три квартала и так же -40% в IV квартале 2014 года.

Рис. 9. Изменение структуры инвестиций в электрогенерирующую отрасль России в 2013-2014 гг.

Источник: Первое независимое рейтинговое агентство (FIRA.ru), 2016

Если говорить об изменении видовой структуры инвестиций в 2013 году и 2014 году (рис. 9), то в рассматриваемый период существенных изменений в распределении инвестиций в жилые дома, в нежилые здания и сооружении и в машины, транспорт и оборудование не произошло.

На протяжении 2014 года видовая структура незначительно изменилась в пользу инвестиций в здания и сооружения (42,6% против 41,9% годом ранее), что могло быть объяснено тем, что приобретение энергетического оборудования, являющегося преимущественно иностранным по происхождению, в 2014 году стало затруднительным. В данных условиях более логичным было направление средств в строительство зданий (57,2% в 2014 г. против 58% годом ранее), которое могло быть осуществлено практически полностью за счет российской продукции. Инвестиции в строительство жилищ в рассматриваемый период выросли незначительно (на 0,1 п.п.).