ОСНОВНЫЕ ТЕНДЕНЦИИ 2012-2014

ОБЩАЯ ХАРАКТЕРИСТИКА СТРАХОВОЙ ОТРАСЛИ. ПОКАЗАТЕЛИ 2012-2014 гг.

Для анализа ситуации и основных тенденций российской страховой отрасли использовались данные предыдущих периодов, с тем чтобы определить тенденции, формировавшиеся в российской экономике на протяжении всего посткризисного периода.

В подготовленном коротком обзоре использована информация 2012-2013 гг. и некоторые показатели 2014 года. Текущие финансовые и статистические данные доступны на сервисе «Первого независимого рейтингового агентства» (FIRA.ru).

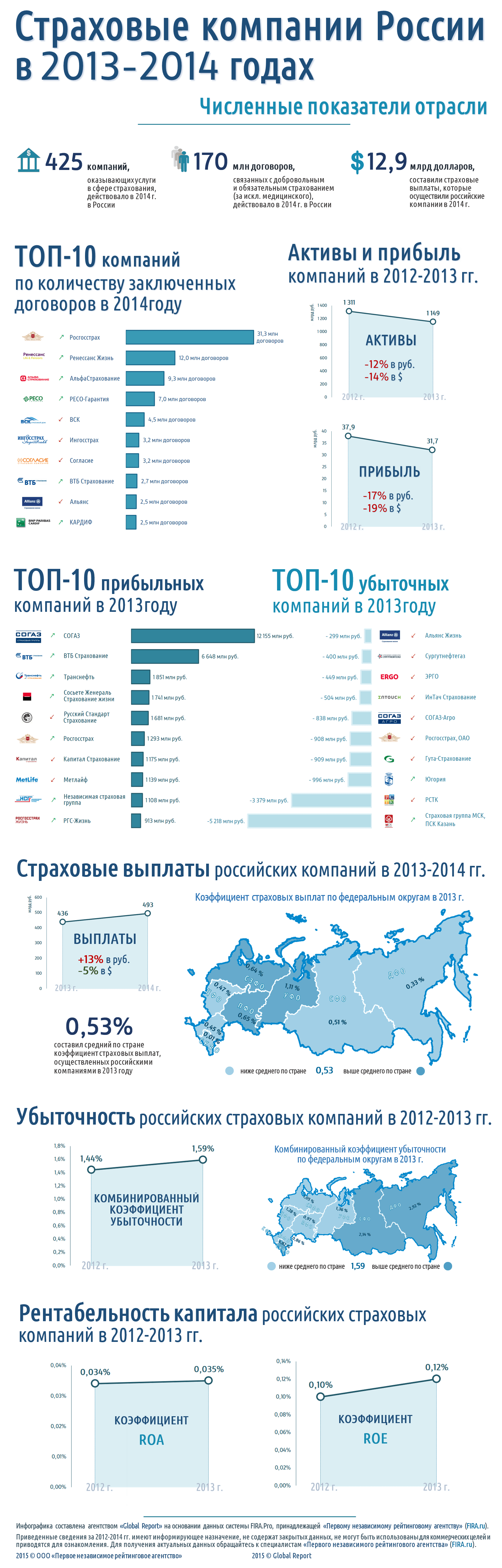

На протяжении 2007-2014 гг. количество страховых компаний в России неизменно сокращалось в результате процедур санации и консолидации активов менее крупных компаний в рамках крупных страховых групп. Если в 2012 году в стране действовали 460 страховых компаний, то в 2013 году их число сократилось до 441, а в 2014 — до 425. По результатам хозяйственной деятельности 2014 года процедура банкротства была применена к 3 компаниям.

ТРАДИЦИОННЫЕ ЛИДЕРЫ

Рынок страховых услуг в 2013-2014 гг. продолжал оставаться чрезвычайно монополизированным.

Из всех вновь заключенных договоров (170 млн ед.) 55% (95 млн ед.) пришлось на ТОП-20 крупнейших страховых компаний, при этом только на ООО «Росгосстрах» пришлось 18,5% вновь заключаемых и перестраховочных договоров. Среди ТОП-10 рост количества договоров наблюдался практически у всех игроков, за исключением «ВСК», «Согласия» (незначительное изменение), «Ингосстраха» (падение на 15%) и «Альянса» (падение числа новых договоров на треть). При этом особо следует отметить резкий рост числа вновь заключенных договоров у «ВТБ Страхования» (на 200%) и «КАРДИФа» (на 300%).

Среди лидеров по общему количеству действующих в 2013 году договоров также оставались все те же крупные игроки: «Росгосстрах», «АльфаСтрахование», «РЕСО-Гарантия», «ЖАСО», ВСК, «Ренессанс Жизнь».

Все те же крупные страховые компании, лидеры по числу договоров и входящие в промышленно-финансовые группы подразделения, доминировали в 2013 году и по величине активов на балансе: «Росгосстрах», СОГАЗ, «Ингосстрах», «РЕСО-Гарантия», «АльфаСтрахование». На них пришлось 36% капитала страховых предприятий.

ТОП-10 компаний аккумулировали 46% из всех активов страховой отрасли, составлявших в 2013 году 1,149 трлн руб.

Однако суммарные активы всех страховых компаний за год сократились на 12% (в долларовом выражении — на 14%), хотя у всех крупных игроков из ТОП-10 (за исключением СОГАЗа, -23% за год) активы сократились не так значительно — на 4-15%.

Одной из негативных тенденций 2013 года было продолжающееся с 2009 года снижение прибыльности страховых операций. Даже совокупная рублевая прибыль отрасли снизилась на 17% (с 37 млрд руб. до 31,7 млрд руб.), а в долларовом выражении падение чистой прибыли составило 19%, в основном за счет волатильности курса.

Прибыль страхового рынка в 2013 году по-прежнему концентрировалась в руках небольшого числа компаний. Доля топ-10 компаний по величине чистой прибыли резко возросла: с 62% в 2012 году до 93% в 2013 году, резко превысив долю топ-10 лидеров по полученным страховым взносам.

Лидерами по чистой прибыли в 2013 году традиционно стали крупные федеральные страховые компании, и прежде всего, корпоративные страховщики (СОГАЗ, ВТБ Страхование), а также участники крупных промышленных (Транснефть, Русский Стандарт Страхование) и международных финансовых групп (Societe Generale Страхование жизни). При этом у всех них, за исключением «Русского Стандарта», прибыль за 2013 год превысила прибыль за 2012 год.

В ТОП-10 по прибыли также вошли «Росгосстрах» и его подразделение «Капитал Страхование» (у последнего — падение прибыли), «Метлайф» (также отмечалось падение прибыли), «Независимая страховая группа» и «Росгосстрах Жизнь».

УБЫТКИ И СТРАХОВЫЕ ВЫПЛАТЫ

Среди «лидеров» по убыткам за 2013 год оказались МСК (филиал ПСК «Казань»), РСТК, «Югория», «Гута-Страхование», ОАО «Росгосстрах» (дочка «Росгосстраха»), «СОГАЗ-Агро» и другие. Характерно, что большинство убыточных компаний относятся к условно «непрофильным» и «побочным» активам крупных страховых групп и в первую очередь связаны со страхованием клиентов в промышленности и сельском хозяйстве.

Следует отметить, что число компаний с отрицательным балансом чистой прибыли было не так уж велико и составляло около 8% от общего числа (35 компаний из 425), но при этом их общий убыток достигал 14,6 млрд руб., в то время как общая прибыль финансово успешных компаний — 46,3 млрд. руб., т.е. удельный вес вклада убыточных компаний достаточно высок.

На убыточность российских страховых компаний в 2013 году (как и в предыдущие несколько лет), в первую очередь, оказывали влияние высокие издержки. Расходы на ведение дел, достигали 45% от всех расходов. Также имел место некоторый рост страховых выплат.

Так как данный параметр наиболее интересен, можно обратиться к актуальным данным последних периодов. Если в 2013 году компаниями было выплачено в общей сложности 436 млрд руб. страховых выплат, то в 2013 году — уже 493 млрд руб., что составляло 13-процентный рост. Однако, с учетом падения курса рубля в прошлом году (среднегодовой курс доллара изменился за год на 7 рублей, с 31 руб. до 38 руб.), размер страховых выплат, выраженный в долларах, не только не вырос, но и даже снизился на 5%. Что, безусловно, никак не помогало компаниям, которые валовую долю взносов получали в рублях.

В 2013 году средний по стране коэффициент страховых выплат составил 0,53%, при этом несколько выше он был в Северо-Западном, Приволжском (~0,65%) и Уральском федеральных округах (1,11%), что объясняется высоким уровнем промышленного развития регионов при достаточно высокой амортизации основных фондов.

При этом комбинированный коэффициент убыточности страховых компаний показал ровно обратное географическое распределение. В 2013 году он был выше в федеральных округах за Уралом (2-3% при среднероссийском уровне в 1,59%), что свидетельствует о вторичной роли высоких страховых выплат в формировании отрицательного баланса компаний. Наиболее низким ККУ был в Южном и Приволжском федеральных округах (0,8-1,0%). По сравнению с 2012 годом наблюдался рост ККУ на 0,15 п.п.

В результате некоторого снижения доли расходов на ведение дел и заметного повышения тарифов по страхованию автокаско страховщикам удалось в 2013 году избежать скачка убыточности и замедлить падение рентабельности. При этом, например, общее для отрасли снижение размеров активов и собственного капитала компаний в результате вымывания средств на протяжении нескольких убыточных лет привело даже к относительному росту рентабельности фондов: в 2012-2013 гг. коэффициент рентабельности активов (ROA) незначительно вырос (с 0,034% до 0,035%), а коэффициент рентабельности собственного капитала (ROE) показал заметный рост на 0,02 п.п. — с 0,10% до 0,12%.

ИНФОГРАФИКА

* при расчете ряда средних показателей были исключены по 5% экстремальных значений с каждого конца диапазона

** для анализа географического распределения показателей брались только те компании, которые работали в 2013 г. исключительно в пределах одного федерального округа

Данный документ составлен агентством «Global Report» (GRmonitor.ru) с использованием финансовых и статистических данных, доступных в сервисах «Первого независимого рейтингового агентства» (FIRA.ru).

Приведенные сведения имеют общеинформационное значение, не содержат закрытых данных и не могут быть использованы для коммерческих целей.

Указанные компании не несут ответственности за результаты использования опубликованной в справке информации.

Для получения более детальной и актуализированной информации, пожалуйста, обращайтесь к специалистам «Первого независимого рейтингового агентства» (FIRA.ru).